イデコの受け取り方法は一時金形式(いっきに多く受け取る)と年金形式(分割して受け取る)があるのですが、今日は受け取り方法の違いについて解説しようと思います。

目次

1.iDeCoの受け取り前に注意しておきたいこと

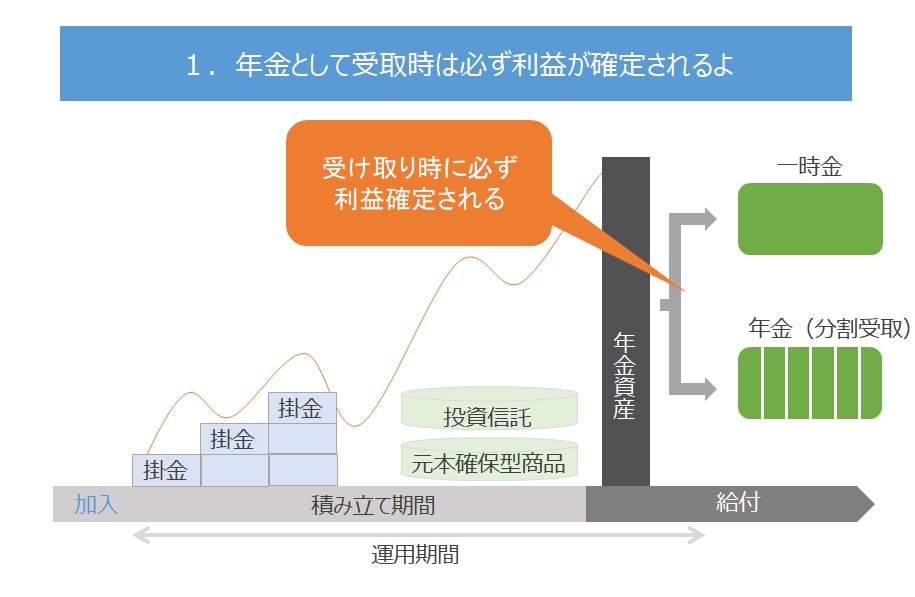

まず、iDeCoを受け取りするときは、現金での受け取りになります。ということは投資信託での運用をしていたとしても、受け取りまでに「利益確定」をしておかなければならないということ。

万が一60歳ギリギリまで運用を続けてしまい、60歳で年金を受け取ろうと思っても、その時の投資信託がマイナスだった場合には、せっかく運用したとしても最終的に利益確定され現金となるため受け取り時にマイナスになってしまいます。

投資信託での運用をしている場合には、受け取りまでにきちんと利益が出る形で現金にしておくことを覚えておくといいでしょう。

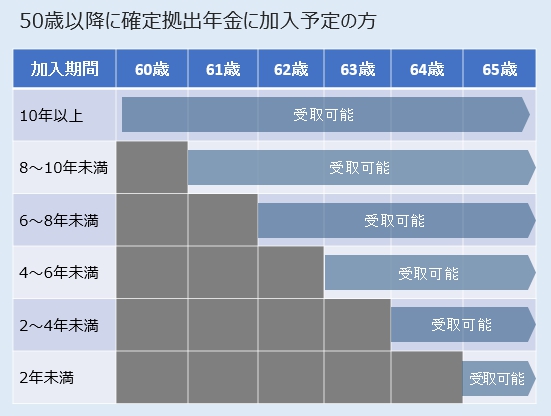

2.受け取れる年齢は拠出が10年以上の人なら60歳~70歳まで選択可能。

60歳以降は拠出(お金を積み立てしていくこと)はできなくなりますが、運用をすることは可能です。

その時は「資産管理手数料」のみ負担しながら運用していくことになります。相場にもよりますが、10年間も運用期間が延びることになるので、お金がすぐ必要でなければ、運用してもう少し利益を増やしておこうという考えでもいいと思います。

また、拠出年数が10年以下の人は受け取り年齢が60歳以降にスライドしていくことになるので、注意が必要です。60歳以降は先ほど書いたように、拠出自体ができないため、そのことも視野に入れて運用と利益確定をしていくといいです。

3.受け取るときは一時金と年金形式、金融機関によっては併用も可能。

受け取り時は

①一時金

②年金形式

③上記①②との併用(金融機関によって異なります。企業型は企業ごとや金融機関ごとに異なります)

の3つが選べます。

①の一時金の場合は退職所得控除が利用できますが、会社の退職金がある場合は受け取る歳やどのタイミングで受け取ったかで税金額が変わってきます。できればiDeCoの拠出年数と会社の退職所得控除の両方が使える条件(以下の例を参照)を覚えておくといいです。

例)60歳でiDeCo受け取り、65歳で会社の退職金受け取り

(iDeCoを先に受け取る、5年あけて会社の退職金を受け取る。)

会社の退職金を受け取ってしまうと15年空かないと、iDeCoの退職所得の年数と相殺されるためできればiDeCoを先に受け取るのがいいです。

また、②の年金形式は、雑所得となるのですが、公的年金控除が使えるため拠出した分全額が課税対象にはならないのです。

年金形式での受け取りもそこまで損にはならないので、一時金で受け取ると使ってしまうかもという不安のある方は、年金形式でもいいのではないでしょうか。

4.利益確定のタイミングは結構多い。きちんと意識しておこう

利益確定という言葉だと分かりづらいけれど、自分のiDeCoの投資信託で「利益」が出ているとき、もしくはいつもより多く利益が出ているとき、そういう時が「利益確定」のタイミングというとらえ方をしていいと思います。

運用間もなくは、マイナスになったり、プラスになったりすることはあるので、まだ資産が積み立てて間もない時ではなくて、資産自体が100万を超えてきたあたりから徐々に意識しながら見ていただくといいと思います。

利益確定時はスイッチングをしていくことになります。具体的には投資信託から、元本確保の定期預金などに移していきます。

経済の動きなどに耳を傾けて、どんな時にどう価格が動くのか。そういうところを少しずつ学びながら、全額を一気に利益確定しても、少しずつ利益を確定していってもいいと思います。不安な方は、口数を指定しての利益確定が可能なので、

少しずつスイッチングで「投資信託」→「定期預金」へのスイッチングをしてみてください。

【SBIは手数料も安くておすすめです】

コメントを残す